千亿级咖啡市场,谁主沉浮?

原标题《热闹的咖啡,冷酷的市场》

千亿级咖啡市场,谁主沉浮?本文针对速溶咖啡、即饮咖啡、现磨咖啡等多种类型的咖啡产品进行分析对比,来探究咖啡市场的竞争格局。对于品牌来讲,互相之间的地盘争强暂未到时候,其实当前如何做大市场,让用户从喝茶、喝饮料转变到喝咖啡来,建立喝咖啡正确的意识,是品牌共同的任务。

2018年受新零售行业的影响,咖啡赛道出现了火热现象。瑞幸咖啡(LK.US)的快速扩张,用一年半时间在19年完成上市融资。连咖啡以一场口袋咖啡馆的小程序活动,撬动品类市场获得大收益。甚至连一直以“第三空间”做差异卖点的星巴克(SBUX.US),也开始了外卖咖啡。

2019年,咖啡市场的竞争再度升级,喜茶、奈雪的茶也加入战局,推出多咖啡跨界新品。甚至连每日优鲜这样的电商平台也推出了自己的小红杯咖啡。咖啡成为继茶饮之后的第二大爆发品类。

现磨咖啡市场一片火热,咖啡饮品市场也不甘寂寞,各大厂的新品牌如雨后春笋般冒出。除了已经在市售卖的乔雅咖啡、统一雅哈咖啡外,农夫山泉也不甘寂寞的出了一个“炭仌”,伊利推圣瑞斯咖啡,大举进入咖啡饮料市场,可口可乐和百事可乐也纷纷入局咖啡市场。

当前咖啡市场的主力战斗军仍是速溶咖啡市场,90%的销售被雀巢、麦斯威尔等大品牌占据,但随着消费升级,速溶咖啡亟待优化调整。当前的主力咖啡市场呈现两极分化,速溶主打低端市场,现磨主打中高端市场,中间地带无强势新品。

本文从咖啡市场环境、品类分析、人群定位等角度拆解,对整体咖啡市场做剖析,希望能给大家带来一点思考启发。

01 快速增长的市场,拥抱年轻的人群

咖啡与茶、可可并列的三大饮品,与茶饮相比,咖啡在中国的消费历史并不长。如果从1836年前后广州十三行附近的第一家咖啡馆开业算起,中国咖啡大约有接近200年的历史;如果按照1984年麦氏咖啡(后改名麦斯威尔)进入中国、咖啡飞入寻常百姓家算起,那么历史不过30余年。

咖啡与茶同样具有提神醒脑的功效,但在用户接受度上,咖啡与茶的待遇不可同日而语。茶文化在国内源远流长,各地也有茶品类代表,西湖龙井、信阳毛尖等。但咖啡在国内的种植面积比较小且集中,同时由于咖啡的入口苦感,用户存在一定的排斥心理。咖啡产品带来的饮用后心跳加速等体感变化,也阻碍了一部分用户对咖啡的喜好。但咖啡作为一种成瘾性饮品,部分用户会产生品类依赖,形成消费习惯。

1、市场大、增速大

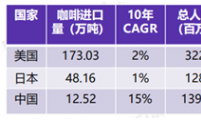

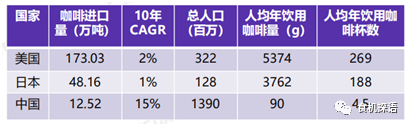

作为一款“舶来品”,咖啡在国内的接受度偏低,与美国相比,人均咖啡消费仅为1.7%。即使在亚洲市场与日本相比,人均消费仅为2.4%。即使在一二线市场,咖啡的普及度也低于国外市场。

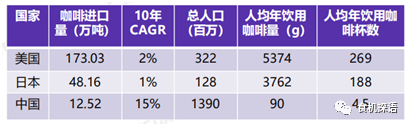

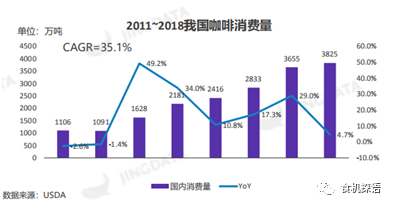

人均消费不足,源于品类推广的缺失,但整体市场是良性增长的市场。2011年-18年的咖啡消费量数据显示,咖啡市场呈现稳定的上升趋势,CAGR(复合年均增长率)达35.1%。当前我国的咖啡消费在1000亿左右。

随着年轻用户经济逐步独立,茶叶品类在年轻消费者眼中形象偏老化,不能满足用户对于潮、酷等个性的追求,新茶饮以线下门店为主,口味属性强于功效属性,咖啡产品的市场需求仍然是比较大的。

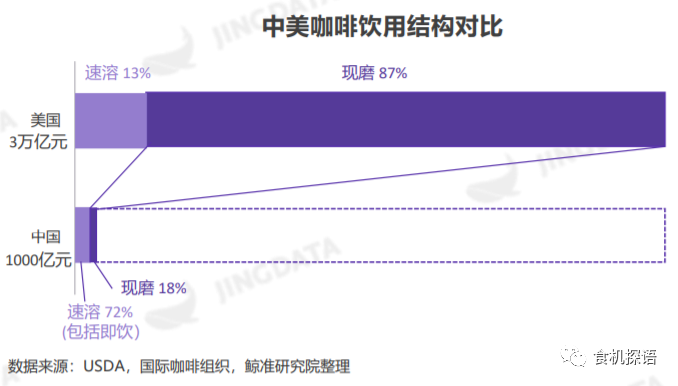

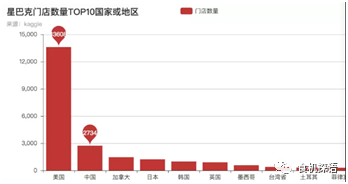

2、品类结构不合理,升级需求明显

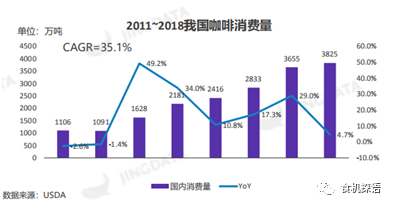

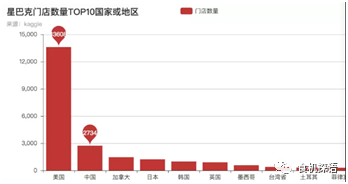

国内咖啡市场中,72%为速溶咖啡,现磨咖啡约18%,即饮咖啡占比约10%,与美国市场相比,速溶咖啡占比过高(美国速溶:现磨=87:13,即饮咖啡占比未显示,推测或因其市场体量小导致。美国现磨咖啡占比非常高,通过星巴克门店数量可见一斑,如图所示,美国咖啡厅的门店数量约为中国的5倍,更不用说还有COSTA等其他美国品牌门店)。未来咖啡市场的竞争,是基于速溶咖啡消费升级带来的用户争夺战。

3、消费者年轻化明显

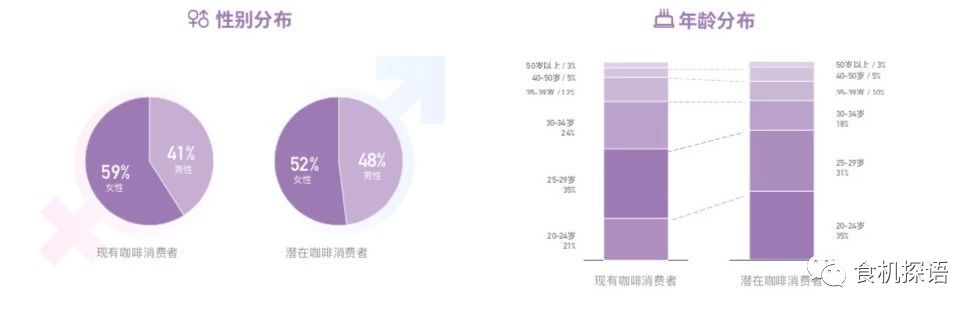

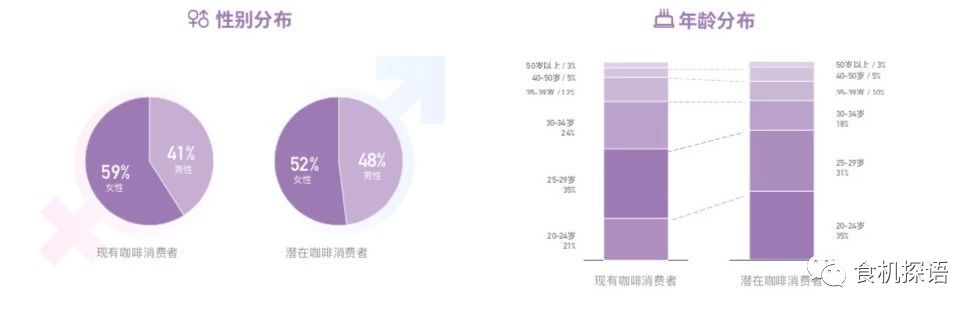

数据显示,我国一二线城市咖啡消费者中女性相对较多,约59 %;而潜在用户中,男性从41%增长至48%。当前用户主要集中于20-34岁人群,其中25-29岁人群占比最高,约35%,潜力人群中20-24岁消费人群的占比有大幅提升,无论是从消费能力还是从消费需求上来讲,年轻消费群体都是未来咖啡品类重点关注的群体。当前咖啡主力消费群体受教育程度较高,主要分布在金融业、广告/传媒业、房地产业以及互联网/IT行业等普遍工作强度大、加班情况多的行业。用户对于咖啡的功能需求高,也有较好的收入及便捷性获得咖啡饮品。

国内咖啡消费人群对咖啡的饮用动机普遍停留在功能性和社交性需求,主要集中在利用咖啡提神醒脑、消除疲劳(83%)和放松心情、缓解压力(68%)、休闲社交(37%)。总体来看,当前国内消费者对咖啡消费的营养性意识较弱,很多用户仍视咖啡为不健康产品。出于健康需求而喝咖啡的人群相对比例较低,且仍有13%的消费者将喝咖啡视为彰显个人品味的标志。

02 存在即合理,但市场在升级

咖啡消费“三重奏”

咖啡品类的消费需求可以分为三个层次:

第一层:生理需求。单纯的咖啡因需求,用于提神醒脑;替代其他饮料需求,解渴补水。

第二层:情感需求。作为一种身份认知,传递对于精致生活的向往和精英身份的追求。

第三层:社交需求。第三空间,用户可以进行社交、休闲放松的娱乐需求。

速溶咖啡满足用户对第一层的需求,而现磨咖啡则满足用户对于第二及第三层的需求。

如果说钟薛高、中街1946是对冰品品类消费者的一次升级的话,那咖啡产品的火热是对咖啡品类的一个降级普化,将原来呈现在小资生活里的现磨咖啡,最大化的去模拟成方便零售业态操作的快消品,从精神消费品逐步演变成生活必需品。

1、速溶咖啡,低门槛的准入款

当前咖啡用户的主要集中于速溶咖啡。据统计,速溶咖啡国内市场约700亿左右,以雀巢为主力品牌,市占约28.5%。速溶咖啡的优势在于价格低廉,购买方便。购买速溶咖啡的用户更看重它的功能性——提神醒脑,提升工作效率;受制于咖啡馆的有限数量,速溶咖啡满足了用户对于便捷性的需求,其低廉的价格也很好的实现了与红牛等功能饮料的对抗。

2、即饮咖啡,时尚与便利偕行

速溶咖啡实现了品类普及,用户对咖啡从不了解到接受,形成一定规模用户的品类依赖。但速溶咖啡的弊端在于便利性不足,用户需要冲泡且冲泡后携带不方便。在非室内环境及高温环境中,需要有新的产品来满足用户需求,于是诞生了即饮咖啡品类。

即饮咖啡市场当前约有百亿市场,其中销量占比最高的是雀巢,占据品类近七成市场。即饮咖啡将速溶咖啡粉与乳粉等原料混合后灌装。受制于包装形式,在生产过程中风味物质损失严重,且为实现产品的品质稳定性,需要在加工过程中添加较多添加物。以雀巢原醇香滑咖啡口味为例,配方为(如下图):水、白砂糖、乳粉、速溶咖啡(≥1.0%)、食品添加剂(稳定剂(339iii,500i)、乳化剂(473)、食用香精,咖啡因含量≥200mg/kg。与现磨咖啡相比,口味口感还是有较大差距。

即饮咖啡以线下商超及传统通路为主力渠道,单品售价在7元左右,其竞品主要有红牛等功能饮料、其他水饮产品。咖啡产品的功能性与常规水饮产品相比,会受一定限制,非咖啡爱好者、常规解渴需求者有更多其他选择。因此,即饮咖啡的销量提升,更多依赖于整体消费用户体量的提升。将咖啡饮品的品类边界从功能性转为常规饮品的选择。

2019年上线的新品牌咖啡,对雀巢及其他原有品牌进行冲击,同时协同共赢来拓宽整体市场份额。

2019年新品1:农夫山泉炭仌

农夫山泉炭仌为气泡型咖啡饮品,适合夏天饮用,有一种一份钱两拼的实惠感。产品配方上,相比雀巢更简洁(炭仌配方:水、果葡糖浆、阿拉卡比咖啡豆、浓缩柠檬汁、二氧化碳、维生素E)。咖啡提取采用低温意式萃取工艺,主打碳酸+咖啡口味组合,在原料商选择纯正阿拉比卡豆种。保质期只有6个月,在饮品中相对较短。

2019年新品2:伊利圣瑞思

伊利圣瑞思口味有醇香拿铁、太妃焦糖风味拿铁、浓醇拿铁、榛果风味拿铁4款。产品以拿铁为主,原料商突出阿拉比卡咖啡豆与新西兰进口奶粉,主打优质配比与香浓口感。

产品规格为270ml/瓶,保质期9个月。本次伊利圣瑞思牵手当红偶像陈立农作为品牌代言人,力图开辟即饮咖啡的年轻消费群京东官方参考价为103.5元/箱/15瓶,单瓶价格约7元。

以醇香拿铁为例,产品配方为:水、全脂乳粉(>6.5%)、白砂糖、速溶咖啡粉(>1%)、稳定剂(460i)、增稠剂(466、407)、酸度调节剂(500ii、331iii)、乳化剂(473)、食用香精。为实现拿铁口味稳定性,需添加较多添加剂。

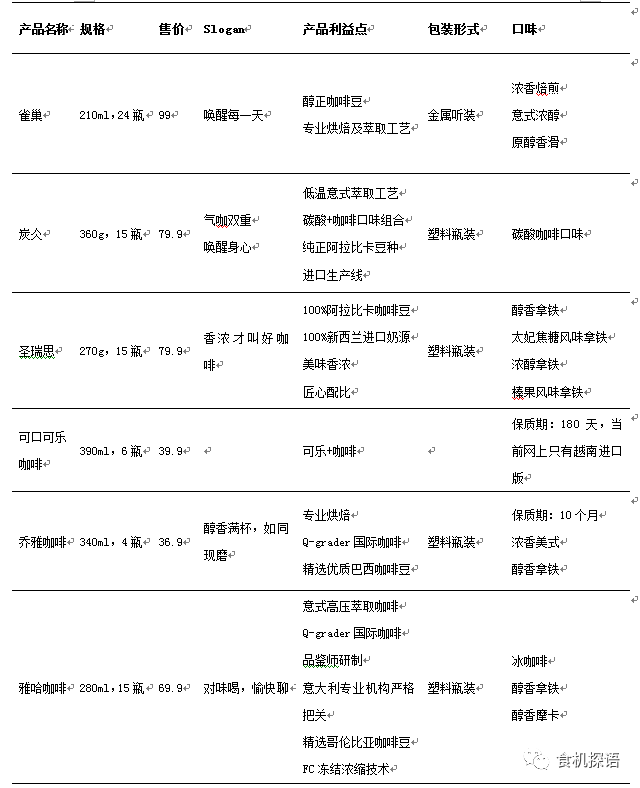

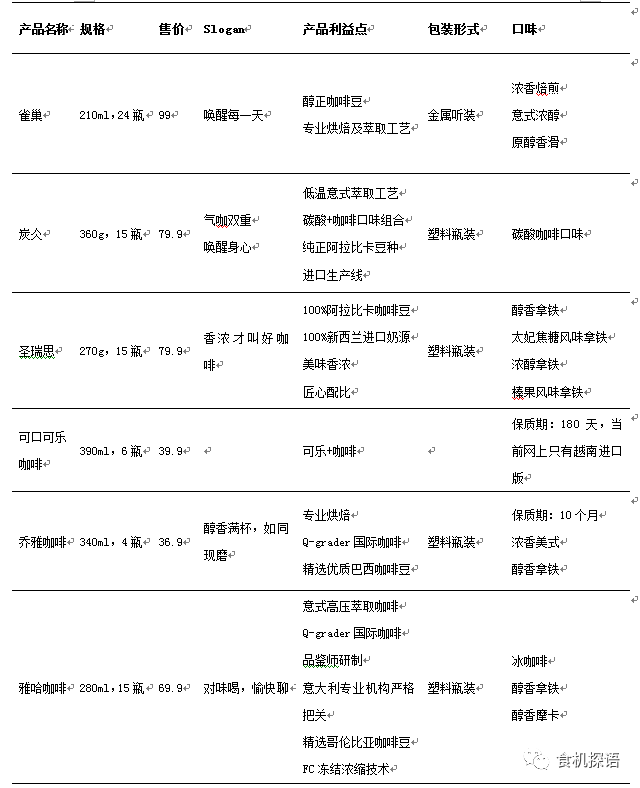

将几款即饮咖啡做对比,如下:即饮咖啡单价在4-7元,可口可乐乔雅咖啡单价在9元/杯左右。产品多以萃取工艺、原料产地为利益点,口味以美式、拿铁最常见。

3、现磨咖啡,精致生活的标配

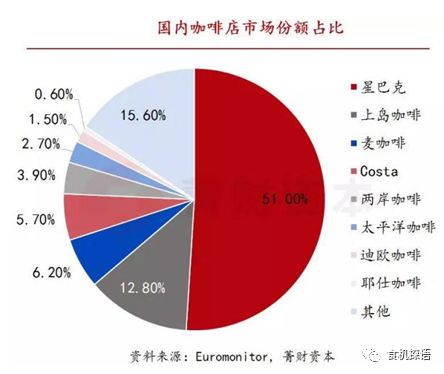

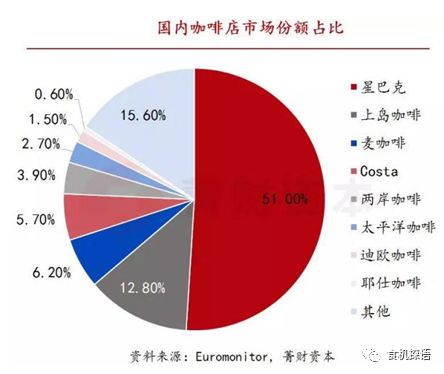

《都挺好》捧红了苏大强,也让“我想喝手磨咖啡”的表情包红遍大江南北。现磨咖啡的魅力在于,产品加工生产后,用户可快速获得,产品无需增加其他稳定性添加剂,且能有效的保留咖啡的风味物质,是咖啡体验的不二之选。当然现磨咖啡对原料、咖啡豆、咖啡师要求较高,同时提供消费场地作为消费、社交或娱乐场所。星巴克占据线下门店咖啡中50%的销售(不含互联网咖啡)。

现磨咖啡的线下门店也在满足用户对于第三空间的需求,环境氛围带来对于小资生活的一种映射。星巴克用了二十多年来教育中国用户,满足了用户情感需求和社交需求。对消费者而言,星巴克更多是代表了一种生活调性的展示。

除了星巴克等已发展多年的咖啡品牌,肯德基、麦当劳以及7-11便利店,均推出现磨咖啡产品,分食一杯羹。受消费环境限制,更多是提供高性价比的咖啡饮品。

4、外卖咖啡,现磨咖啡搅局者

“鲶鱼效应”是瑞幸咖啡最好的诠释,一场突如其来的咖啡运动,致力于将中国的咖啡消费从小资消费拉向生活必须品消费,加速了整个行业的发展。瑞幸咖啡以免费拉新、大力度促销,通过对标星巴克,将品牌定位于与星巴克同level的大师级咖啡,但整体价格仅为对方一半左右,提高了现磨咖啡的普及度。

瑞幸咖啡的口感是否真的好过星巴克,见仁见智。但是不可否认的是,经过瑞幸的大力度营销,用户在认知上接受了瑞幸咖啡,并且产生较强复购。据瑞幸招股书显示,15个月内,瑞幸咖啡累计用户数1687万、销量9000万杯;复购率54%;并且,获客成本已经从最初的103.5元降至2019年一季度的16.9元。

5、精品速溶咖啡,速溶的升级

前文已经讲过,速溶咖啡、瓶装咖啡本身的一些缺点,不能满足当前用户对于咖啡升级的需求。但用户对于便捷性、口感好的需求仍然存在。线下门店受制于位置及配送区间限制,用户需要一款替代性产品。

现在,用户有了新的选择:精品速溶咖啡。以电商品牌为主,代表品牌如三顿半、永璞、果壳等。速溶精品咖啡的原料均选择高品质咖啡豆,以三顿半为例,原料来自阿拉比卡咖啡粉,对产品口味要求较高。以冷萃为主要工艺,新鲜生产,保留了咖啡的香味物质和独特口感,更接近现磨咖啡的口味,但单杯价格不到星巴克的一半。

精品咖啡具有以下特点:

(1)方便制作:这类产品的一大特点是溶解度高,对水温要求低,甚至某些产品建议低温冲饮,比常规速溶冲饮更快,可以加到瓶装水中冲饮。

(2)高度还原:冷萃工艺保留了咖啡独特口感和香气,在冲饮后,还原咖啡风味细节。

(3)无添加:精品咖啡以水和咖啡为主要原料,通过萃取工艺提炼,不加糖及其他物质,符合当前“无糖”产品趋势,同时,更少的添加,也对咖啡本真原味起到很好的体现作用。

(4)丰富的搭配可能:与三合一速溶咖啡不同的是,精品咖啡可以看做是基底,可以在这个基础上叠加果汁、苏打水、牛奶等多重原料,用户有更丰富的搭配组合体验,也会刺激产生复购消费。

(5)新鲜生产:当前精品咖啡的销量仍较小,品牌生产及销售也充分考虑新鲜元素,均采用新鲜烘焙的咖啡豆制作,部分产品如永璞的冷萃液甚至考虑到办公区周末不办公,周五、周六不发货,来保证产品品质及口感。当前用户体量较小,品牌在用户体验上可谓下足了功夫。

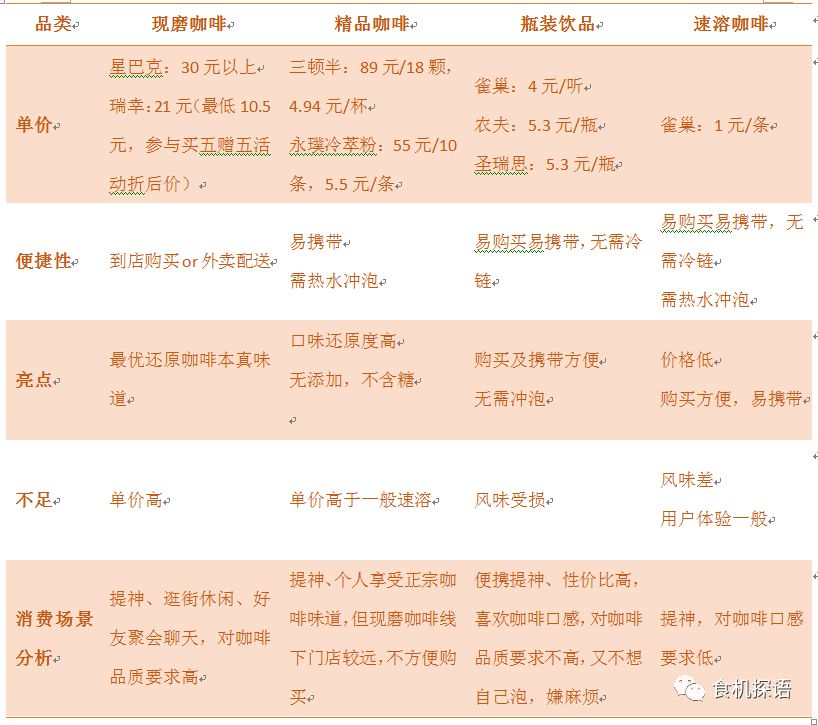

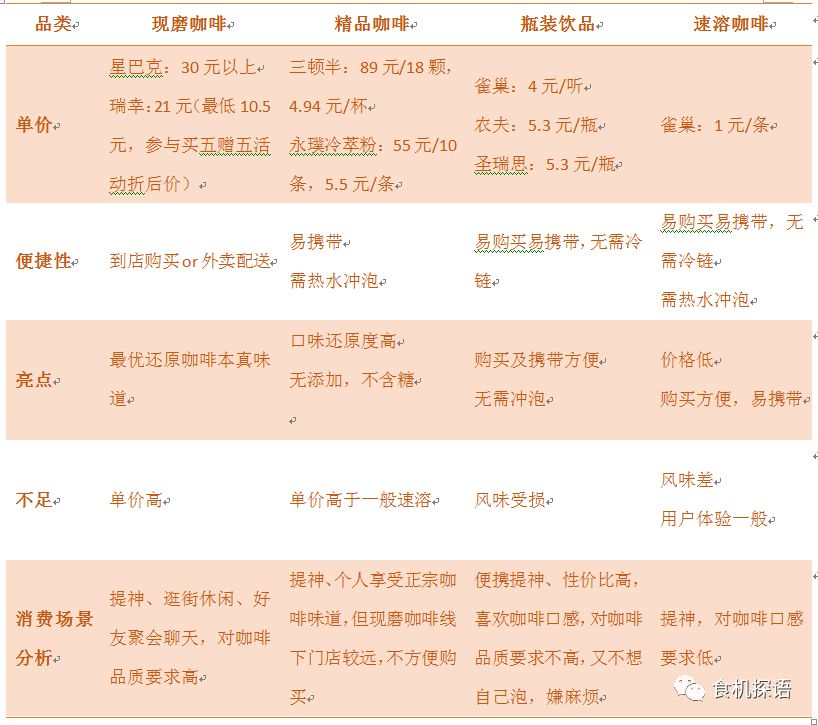

我们将四类咖啡进行对比,如下表。

四种咖啡满足不同场景的用户需求,伴随用户消费升级,咖啡市场格局也必将发生变化,速溶咖啡在收缩,而其他品类咖啡随着用户消费需求的转变,转化不速溶市场。

03 总结

无论是平价的速溶咖啡,还是高价的现磨精品咖啡,对于用户来讲,当前功能属性高于情感属性,用户依赖喝咖啡来实现提神醒脑的效果。随着年轻人群涌入职场,工作压力有可能逐渐将咖啡变成一种必需品。90后、95后甚至00后逐渐成为职场的中坚力量,其逐步培养的咖啡消费习惯,也将带动咖啡行业进入飞速成长阶段。一如当前80后对咖啡的依赖一般。

对于品牌来讲,互相之间的地盘争强暂未到时候,其实当前如何做大市场,让用户从喝茶、喝饮料转变到喝咖啡来,建立喝咖啡正确的意识,是品牌共同的任务。

本文来源微信公众号“FBIF食品饮料创新”,作者刘小鱼991。

千亿级咖啡市场,谁主沉浮?本文针对速溶咖啡、即饮咖啡、现磨咖啡等多种类型的咖啡产品进行分析对比,来探究咖啡市场的竞争格局。对于品牌来讲,互相之间的地盘争强暂未到时候,其实当前如何做大市场,让用户从喝茶、喝饮料转变到喝咖啡来,建立喝咖啡正确的意识,是品牌共同的任务。

2018年受新零售行业的影响,咖啡赛道出现了火热现象。瑞幸咖啡(LK.US)的快速扩张,用一年半时间在19年完成上市融资。连咖啡以一场口袋咖啡馆的小程序活动,撬动品类市场获得大收益。甚至连一直以“第三空间”做差异卖点的星巴克(SBUX.US),也开始了外卖咖啡。

2019年,咖啡市场的竞争再度升级,喜茶、奈雪的茶也加入战局,推出多咖啡跨界新品。甚至连每日优鲜这样的电商平台也推出了自己的小红杯咖啡。咖啡成为继茶饮之后的第二大爆发品类。

现磨咖啡市场一片火热,咖啡饮品市场也不甘寂寞,各大厂的新品牌如雨后春笋般冒出。除了已经在市售卖的乔雅咖啡、统一雅哈咖啡外,农夫山泉也不甘寂寞的出了一个“炭仌”,伊利推圣瑞斯咖啡,大举进入咖啡饮料市场,可口可乐和百事可乐也纷纷入局咖啡市场。

当前咖啡市场的主力战斗军仍是速溶咖啡市场,90%的销售被雀巢、麦斯威尔等大品牌占据,但随着消费升级,速溶咖啡亟待优化调整。当前的主力咖啡市场呈现两极分化,速溶主打低端市场,现磨主打中高端市场,中间地带无强势新品。

本文从咖啡市场环境、品类分析、人群定位等角度拆解,对整体咖啡市场做剖析,希望能给大家带来一点思考启发。

01 快速增长的市场,拥抱年轻的人群

咖啡与茶、可可并列的三大饮品,与茶饮相比,咖啡在中国的消费历史并不长。如果从1836年前后广州十三行附近的第一家咖啡馆开业算起,中国咖啡大约有接近200年的历史;如果按照1984年麦氏咖啡(后改名麦斯威尔)进入中国、咖啡飞入寻常百姓家算起,那么历史不过30余年。

咖啡与茶同样具有提神醒脑的功效,但在用户接受度上,咖啡与茶的待遇不可同日而语。茶文化在国内源远流长,各地也有茶品类代表,西湖龙井、信阳毛尖等。但咖啡在国内的种植面积比较小且集中,同时由于咖啡的入口苦感,用户存在一定的排斥心理。咖啡产品带来的饮用后心跳加速等体感变化,也阻碍了一部分用户对咖啡的喜好。但咖啡作为一种成瘾性饮品,部分用户会产生品类依赖,形成消费习惯。

1、市场大、增速大

作为一款“舶来品”,咖啡在国内的接受度偏低,与美国相比,人均咖啡消费仅为1.7%。即使在亚洲市场与日本相比,人均消费仅为2.4%。即使在一二线市场,咖啡的普及度也低于国外市场。

人均消费不足,源于品类推广的缺失,但整体市场是良性增长的市场。2011年-18年的咖啡消费量数据显示,咖啡市场呈现稳定的上升趋势,CAGR(复合年均增长率)达35.1%。当前我国的咖啡消费在1000亿左右。

随着年轻用户经济逐步独立,茶叶品类在年轻消费者眼中形象偏老化,不能满足用户对于潮、酷等个性的追求,新茶饮以线下门店为主,口味属性强于功效属性,咖啡产品的市场需求仍然是比较大的。

2、品类结构不合理,升级需求明显

国内咖啡市场中,72%为速溶咖啡,现磨咖啡约18%,即饮咖啡占比约10%,与美国市场相比,速溶咖啡占比过高(美国速溶:现磨=87:13,即饮咖啡占比未显示,推测或因其市场体量小导致。美国现磨咖啡占比非常高,通过星巴克门店数量可见一斑,如图所示,美国咖啡厅的门店数量约为中国的5倍,更不用说还有COSTA等其他美国品牌门店)。未来咖啡市场的竞争,是基于速溶咖啡消费升级带来的用户争夺战。

星巴克各国门店数量对比

3、消费者年轻化明显

数据显示,我国一二线城市咖啡消费者中女性相对较多,约59 %;而潜在用户中,男性从41%增长至48%。当前用户主要集中于20-34岁人群,其中25-29岁人群占比最高,约35%,潜力人群中20-24岁消费人群的占比有大幅提升,无论是从消费能力还是从消费需求上来讲,年轻消费群体都是未来咖啡品类重点关注的群体。当前咖啡主力消费群体受教育程度较高,主要分布在金融业、广告/传媒业、房地产业以及互联网/IT行业等普遍工作强度大、加班情况多的行业。用户对于咖啡的功能需求高,也有较好的收入及便捷性获得咖啡饮品。

国内咖啡消费人群对咖啡的饮用动机普遍停留在功能性和社交性需求,主要集中在利用咖啡提神醒脑、消除疲劳(83%)和放松心情、缓解压力(68%)、休闲社交(37%)。总体来看,当前国内消费者对咖啡消费的营养性意识较弱,很多用户仍视咖啡为不健康产品。出于健康需求而喝咖啡的人群相对比例较低,且仍有13%的消费者将喝咖啡视为彰显个人品味的标志。

02 存在即合理,但市场在升级

咖啡消费“三重奏”

咖啡品类的消费需求可以分为三个层次:

第一层:生理需求。单纯的咖啡因需求,用于提神醒脑;替代其他饮料需求,解渴补水。

第二层:情感需求。作为一种身份认知,传递对于精致生活的向往和精英身份的追求。

第三层:社交需求。第三空间,用户可以进行社交、休闲放松的娱乐需求。

速溶咖啡满足用户对第一层的需求,而现磨咖啡则满足用户对于第二及第三层的需求。

如果说钟薛高、中街1946是对冰品品类消费者的一次升级的话,那咖啡产品的火热是对咖啡品类的一个降级普化,将原来呈现在小资生活里的现磨咖啡,最大化的去模拟成方便零售业态操作的快消品,从精神消费品逐步演变成生活必需品。

1、速溶咖啡,低门槛的准入款

当前咖啡用户的主要集中于速溶咖啡。据统计,速溶咖啡国内市场约700亿左右,以雀巢为主力品牌,市占约28.5%。速溶咖啡的优势在于价格低廉,购买方便。购买速溶咖啡的用户更看重它的功能性——提神醒脑,提升工作效率;受制于咖啡馆的有限数量,速溶咖啡满足了用户对于便捷性的需求,其低廉的价格也很好的实现了与红牛等功能饮料的对抗。

2、即饮咖啡,时尚与便利偕行

速溶咖啡实现了品类普及,用户对咖啡从不了解到接受,形成一定规模用户的品类依赖。但速溶咖啡的弊端在于便利性不足,用户需要冲泡且冲泡后携带不方便。在非室内环境及高温环境中,需要有新的产品来满足用户需求,于是诞生了即饮咖啡品类。

即饮咖啡市场当前约有百亿市场,其中销量占比最高的是雀巢,占据品类近七成市场。即饮咖啡将速溶咖啡粉与乳粉等原料混合后灌装。受制于包装形式,在生产过程中风味物质损失严重,且为实现产品的品质稳定性,需要在加工过程中添加较多添加物。以雀巢原醇香滑咖啡口味为例,配方为(如下图):水、白砂糖、乳粉、速溶咖啡(≥1.0%)、食品添加剂(稳定剂(339iii,500i)、乳化剂(473)、食用香精,咖啡因含量≥200mg/kg。与现磨咖啡相比,口味口感还是有较大差距。

即饮咖啡以线下商超及传统通路为主力渠道,单品售价在7元左右,其竞品主要有红牛等功能饮料、其他水饮产品。咖啡产品的功能性与常规水饮产品相比,会受一定限制,非咖啡爱好者、常规解渴需求者有更多其他选择。因此,即饮咖啡的销量提升,更多依赖于整体消费用户体量的提升。将咖啡饮品的品类边界从功能性转为常规饮品的选择。

2019年上线的新品牌咖啡,对雀巢及其他原有品牌进行冲击,同时协同共赢来拓宽整体市场份额。

2019年新品1:农夫山泉炭仌

农夫山泉炭仌为气泡型咖啡饮品,适合夏天饮用,有一种一份钱两拼的实惠感。产品配方上,相比雀巢更简洁(炭仌配方:水、果葡糖浆、阿拉卡比咖啡豆、浓缩柠檬汁、二氧化碳、维生素E)。咖啡提取采用低温意式萃取工艺,主打碳酸+咖啡口味组合,在原料商选择纯正阿拉比卡豆种。保质期只有6个月,在饮品中相对较短。

图片:农夫山泉品牌官方旗舰店

2019年新品2:伊利圣瑞思

伊利圣瑞思口味有醇香拿铁、太妃焦糖风味拿铁、浓醇拿铁、榛果风味拿铁4款。产品以拿铁为主,原料商突出阿拉比卡咖啡豆与新西兰进口奶粉,主打优质配比与香浓口感。

产品规格为270ml/瓶,保质期9个月。本次伊利圣瑞思牵手当红偶像陈立农作为品牌代言人,力图开辟即饮咖啡的年轻消费群京东官方参考价为103.5元/箱/15瓶,单瓶价格约7元。

以醇香拿铁为例,产品配方为:水、全脂乳粉(>6.5%)、白砂糖、速溶咖啡粉(>1%)、稳定剂(460i)、增稠剂(466、407)、酸度调节剂(500ii、331iii)、乳化剂(473)、食用香精。为实现拿铁口味稳定性,需添加较多添加剂。

将几款即饮咖啡做对比,如下:即饮咖啡单价在4-7元,可口可乐乔雅咖啡单价在9元/杯左右。产品多以萃取工艺、原料产地为利益点,口味以美式、拿铁最常见。

3、现磨咖啡,精致生活的标配

《都挺好》捧红了苏大强,也让“我想喝手磨咖啡”的表情包红遍大江南北。现磨咖啡的魅力在于,产品加工生产后,用户可快速获得,产品无需增加其他稳定性添加剂,且能有效的保留咖啡的风味物质,是咖啡体验的不二之选。当然现磨咖啡对原料、咖啡豆、咖啡师要求较高,同时提供消费场地作为消费、社交或娱乐场所。星巴克占据线下门店咖啡中50%的销售(不含互联网咖啡)。

现磨咖啡的线下门店也在满足用户对于第三空间的需求,环境氛围带来对于小资生活的一种映射。星巴克用了二十多年来教育中国用户,满足了用户情感需求和社交需求。对消费者而言,星巴克更多是代表了一种生活调性的展示。

除了星巴克等已发展多年的咖啡品牌,肯德基、麦当劳以及7-11便利店,均推出现磨咖啡产品,分食一杯羹。受消费环境限制,更多是提供高性价比的咖啡饮品。

4、外卖咖啡,现磨咖啡搅局者

“鲶鱼效应”是瑞幸咖啡最好的诠释,一场突如其来的咖啡运动,致力于将中国的咖啡消费从小资消费拉向生活必须品消费,加速了整个行业的发展。瑞幸咖啡以免费拉新、大力度促销,通过对标星巴克,将品牌定位于与星巴克同level的大师级咖啡,但整体价格仅为对方一半左右,提高了现磨咖啡的普及度。

瑞幸咖啡的口感是否真的好过星巴克,见仁见智。但是不可否认的是,经过瑞幸的大力度营销,用户在认知上接受了瑞幸咖啡,并且产生较强复购。据瑞幸招股书显示,15个月内,瑞幸咖啡累计用户数1687万、销量9000万杯;复购率54%;并且,获客成本已经从最初的103.5元降至2019年一季度的16.9元。

5、精品速溶咖啡,速溶的升级

前文已经讲过,速溶咖啡、瓶装咖啡本身的一些缺点,不能满足当前用户对于咖啡升级的需求。但用户对于便捷性、口感好的需求仍然存在。线下门店受制于位置及配送区间限制,用户需要一款替代性产品。

现在,用户有了新的选择:精品速溶咖啡。以电商品牌为主,代表品牌如三顿半、永璞、果壳等。速溶精品咖啡的原料均选择高品质咖啡豆,以三顿半为例,原料来自阿拉比卡咖啡粉,对产品口味要求较高。以冷萃为主要工艺,新鲜生产,保留了咖啡的香味物质和独特口感,更接近现磨咖啡的口味,但单杯价格不到星巴克的一半。

精品咖啡具有以下特点:

(1)方便制作:这类产品的一大特点是溶解度高,对水温要求低,甚至某些产品建议低温冲饮,比常规速溶冲饮更快,可以加到瓶装水中冲饮。

(2)高度还原:冷萃工艺保留了咖啡独特口感和香气,在冲饮后,还原咖啡风味细节。

(3)无添加:精品咖啡以水和咖啡为主要原料,通过萃取工艺提炼,不加糖及其他物质,符合当前“无糖”产品趋势,同时,更少的添加,也对咖啡本真原味起到很好的体现作用。

(4)丰富的搭配可能:与三合一速溶咖啡不同的是,精品咖啡可以看做是基底,可以在这个基础上叠加果汁、苏打水、牛奶等多重原料,用户有更丰富的搭配组合体验,也会刺激产生复购消费。

(5)新鲜生产:当前精品咖啡的销量仍较小,品牌生产及销售也充分考虑新鲜元素,均采用新鲜烘焙的咖啡豆制作,部分产品如永璞的冷萃液甚至考虑到办公区周末不办公,周五、周六不发货,来保证产品品质及口感。当前用户体量较小,品牌在用户体验上可谓下足了功夫。

我们将四类咖啡进行对比,如下表。

四种咖啡满足不同场景的用户需求,伴随用户消费升级,咖啡市场格局也必将发生变化,速溶咖啡在收缩,而其他品类咖啡随着用户消费需求的转变,转化不速溶市场。

03 总结

无论是平价的速溶咖啡,还是高价的现磨精品咖啡,对于用户来讲,当前功能属性高于情感属性,用户依赖喝咖啡来实现提神醒脑的效果。随着年轻人群涌入职场,工作压力有可能逐渐将咖啡变成一种必需品。90后、95后甚至00后逐渐成为职场的中坚力量,其逐步培养的咖啡消费习惯,也将带动咖啡行业进入飞速成长阶段。一如当前80后对咖啡的依赖一般。

对于品牌来讲,互相之间的地盘争强暂未到时候,其实当前如何做大市场,让用户从喝茶、喝饮料转变到喝咖啡来,建立喝咖啡正确的意识,是品牌共同的任务。

本文来源微信公众号“FBIF食品饮料创新”,作者刘小鱼991。

标签: 千亿级 咖啡市场

上一篇:值不值得当一个咖啡师?

下一篇:你知道茶、咖啡、油、水也会让人“醉”吗?