单店估值过亿,新咖啡品牌的“杯中泡沫”

今年以来,越来越多新咖啡门店品牌获得了资本的大额融资。从去年年底到今年年中,Manner就融资了近4轮,估值金额达28亿美元;Seesaw在今年7月的短短1个月时间内连续经历A和A+轮;还有杀疯了的M stand仅B轮就已估值超40亿人民币……

消费大热之下,不管是Manner、Seesaw、M Stand,按估值计算,单店价值都近亿元人民币。资本虎视眈眈,新咖啡品牌也来势汹汹,赛道也愈发拥挤,我们来围绕两个问题去阐述:

1.新品牌的商业策略如何?竞争力怎样?谁会是下一个“星巴克”?

2.资本对这些新品牌的投资逻辑是怎样的?如此高的估值究竟有没有泡沫?

向左是精简

毫无疑问,拥有近59%市场份额的星巴克是中国咖啡行业当之无愧的老大。1999年,欧美系咖啡店代表品牌星巴克在中国开设门店,消费者开始关注咖啡店的社交体验。

而近年,新咖啡品牌率先走出了创新的“O2O互联网模式”,即通过“线上下单”走“小店”精简策略 + 主打“性价比”的进阶体验,其典型品牌便是瑞幸和Manner。

比起星巴克打造的第三空间(70-80平米),意在提升“社交、商务”场景饮用咖啡的“慢”体验,“快咖”品牌走“即买即走”的小型门店(5-10平米),成为了上班族首选。并且,在价格上比起星巴克动不动35-40元一杯的高价,其快咖主打20左右均价的高性价比,分化出一条与星巴克等国外品牌的差异化定位。

如果说星巴克最大的槽点是“又贵又不好喝”,瑞幸和Manner就是通过更低的价格提供同品质甚至更优的产品品质来打败它,目前它们已占据高性价比咖啡市场。

不仅如此,“小店模式”+“性价比”的优势还体现在扩张速度上。“小店”更利于复制,跑得更快。并且,目前从数据上看,一二线咖啡市场略显饱和,下一咖啡主战场便是下沉市场,而瑞幸和Manner具备“性价比”的价格在下沉市场更具备优势,而一线和新一线城市虽然是星巴克等国外大型咖啡品牌主要集聚地,但它们的“高价”在这些低线城市略显尴尬。

除此之外,这类“快咖小店”品牌的优势在财务数据上也十分能够说明。

第一个体现在“低成本”,比起星巴克的通过“APP+交付门店”使线下门店的职能被弱化,瑞幸和Manner通过“外卖+自提”,“线上+线下”降低咖啡对线下门店的依赖,降低门店面积,节省租金、人员成本。

第二个体现在“高盈利”。相比较海外品牌的“大店模式”,“小而美”的单店盈利能力更强,以更小的门店面积创造更高效率的坪效。以Manner这样的“小店模式”为例,其月均坪效为2万-3万元每平米,为星巴克的0.4万-0.6万元的5倍左右,且在Manner不具备星巴克那样的连锁优势的前提下,其月均利润为17%,已超星巴克14.8%。从投资回报期看,Manner的6-9个月也远低于大店模式的17-24个月的回报期。

向右是精品

如果说向左是走更“精简”的性价比路线,那么星巴克向右则是Seesaw、M stand为代表,走更“精品化”的路线。创意精品,走的不再是瑞幸和Manner的性价比路线,其经典咖啡价格和星巴克差不多,而当季创意饮品的价格甚至更高,一般在42元-48元之间。

从这个中国咖啡市场进阶路径来看,中国消费者在最开始经历了80年代的“速溶咖啡”时期,接着被星巴克“第三空间”以及便利店咖啡的“便利性”教育,而如今Seesaw以及M stand这类强调咖啡的高品质,主打精品咖啡理念、重门店体验的新品牌,使消费者逐步形成了对于产品品质化+体验品质化的进阶需求。

“产品品质化”和“体验品质化”是如何体现的呢?

成立于2012年的Seesaw在上海愚园路静安设计中心开了首店,其现代简约的空间设计风格,以及一系列手冲精品咖啡,奠定了创意空间设计+精品咖啡产品的自身要素。它的咖啡理念更中国化,比起星巴克重烘焙,带有强烈和焦苦的刺激感,Seesaw创导中浅烘焙,创造出中国人喜欢的平衡轻盈的咖啡味。独特的咖啡文化传播、门店创意体验以及产品口味是区别于星巴克的核心壁垒。

而M stand从2017年在上海建国西路开出第一家极具特色的工业风咖啡门店后,打磨数年,定位为“更好的咖啡和更时尚的社交空间”,吸引了大批25-45岁的都市青年,其最大的特色在于区别于标准化、商务化的传统咖啡第三空间,创造了“一店一设计”的工业风和极简风的第三空间2.0,其“千人千面”也刺激年轻人的大脑和新鲜感,成为他们的“打卡胜地”。

而这些精品化咖啡品牌的优势明显体现在消费者的好感度和喜爱度上。

从德勤,穆棉资本发行的《中国现磨咖啡行业白皮书》中显示,消费者对于主打品质连锁咖啡品牌好评最高,在新一线、二线城市,Seesaw,%Arabica等的平均评分分别为3.8分,4分,远高于如星巴克,Costa,太平洋等大型综合连锁咖啡品牌的3.4分、3.5分。同时,它们更具备“网红性质”,其热度为47%,也远高于星巴克等传统咖啡品牌的10%。

谁是下一个“中国星巴克”?

如果说星巴克将“咖啡饮品化”收割了第一波中国用户,那么新咖啡品牌们更是借鉴新茶饮,口味走“奶茶化”策略。例如瑞幸研发的生椰拿铁等爆款,Seesaw的品牌更是创新出“冷萃+果汁+奶盖”,“好喝”、“新颖”的咖啡饮品更迎合了中国年轻消费者的味蕾。

还有,从星巴克一贯在供应链的优势上看,新品牌与之的差距也在不断缩小。以瑞幸品牌为例,其在咖啡豆的原材料端把控与全球知名龙头供应商合作,甚至部分供应商与星巴克品牌高度重合。还有强大的智能管理体系贯穿公司运营的各个环节,技术能力为店铺运营管理提供支持。

目前,市场一半以上的份额均由星巴克占领,但中国咖啡品牌在近年不断提高渗透率。瑞幸、Manner、Seesaw、M stand等中国新咖啡品牌对年轻新人群进行的一系列可行性创新,对咖啡产业进行升级。在未来,将有信心进一步占领星巴克等国外连锁品牌的份额,并且在充分连锁化后,比肩星巴克的展望也是可期的。

但问题是,谁更有可能成为下一个“中国星巴克”呢?

中国年轻人需要自己的咖啡品牌,也许能从现在以及未来的年轻消费者对于咖啡的需求里得到一些启示。

首先,自瑞幸暴雷以后,会有很多人归咎于“没有那么多中国人爱喝咖啡”。但实际上,瑞幸的功劳在于,用补贴烧钱培养出新咖啡用户,同时培养出不少用户对咖啡“粘性”和“复购率”。

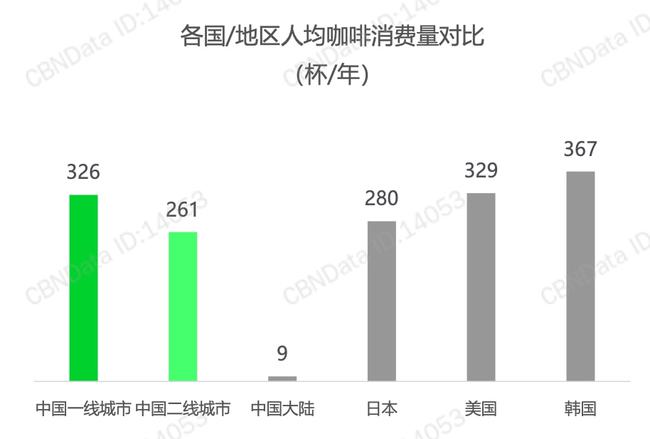

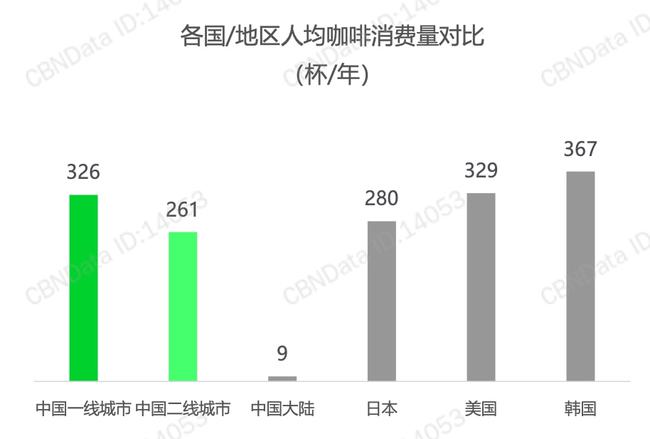

我们来看一个最新的一个数据,从第一财经商业数据的《2021年青年咖啡生活消费趋势洞察》中显示,在具有咖啡消费行为的人中,超六成消费者每周会饮用3杯及以上咖啡。并且,在短短十几年间,咖啡已经渗入一二线城市居民的日常生活,其人均咖啡消费量已与成熟咖啡市场相当。

图:《2021年青年咖啡生活消费趋势洞察》

这可以充分说明,虽然咖啡是舶来品,但中国消费者,尤其是年轻消费者而言,对于咖啡的需求是可以通过良好的“市场教育”进行培育的。目前的中国咖啡市场是属于典型的“供应”带动“消费”。

而根据目前那些在一二线城市,更成熟的咖啡用户进行推演,未来咖啡在整个中国大陆可以是大众的,日常的。他们喝咖啡目的将呈现多样化,注重功能性需求,同时需要性价比和品质兼具。

从这关键点上看,目前价格偏“中端”,主打性价比“快咖”品牌,如瑞幸、Manner更符合这样的消费者需求特性。它们比起便利店、快餐店的咖啡更“品质化”且SKU选择相对更多,但比起精品咖啡,其价格更加日常,能够吸引更多用户购买和重复购买。

不仅如此,从供应端上看,这些中端的快咖品牌,其连锁化速度相对较快。除了发展多年的星巴克,太平洋咖啡等传统大型咖啡品牌,均价在中端的15-25元的“快咖”如瑞幸,Manner目前也是发展最快的店,门店数量更多,在规模上已经有先发优势,而M stand 和代数学家等精品咖啡代表,则稍许落后。

这也符合在消费品市场里“连锁为王”的套路。易复制的高标准、高盈利才是最终出路。“快”咖啡的快速扩张以及高坪效更符合这样的预期,同时性价比的特性相比精品咖啡做下沉扩张更加顺利。

因而,我们也能从消费者场景上看未来的竞争格局:中端的“性价比”快咖更符合多数的消费者需求变化,将成为消费者刚需的咖啡饮品,其主要对手还是快餐店、便利店的咖啡品牌,它们能够竞争“日常的基本款”,而Seesaw和M stand咖啡品牌虽喜爱度最高,但购买频率较低,为更小众、高端的人群服务。

为挤入赛道,品牌估值“泡沫”成必然

咖啡作为千亿赛道,正在进入一个高速发展的阶段,2018年中国人均咖啡消费量6.2杯,预计到2023年中国人均咖啡消费量约为10.8杯。目前咖啡行业也在经历着重构,比起新茶饮产品选择越来越同质化,新咖啡品牌的定位相对分明,更具备品牌调性,行业发展可能会更加健康。

中国咖啡赛道未来发展路径足够清晰,有融资机会的优质咖啡品牌所剩无几,这才造成了2021年这样的咖啡资本元年。

例如,龙珠资本和字节跳动对Manner的疯狂争抢,SeesawA+轮额度不多,最后只释放给喜茶和老股东。M stand在B轮本来只预留2500万美元,结果多家资本争先抢后,变成了近5亿融资金额。

资本们为挤入好的赛道,争相押宝各大“中国星巴克”候选人,这也是他们主要的投资逻辑,然而,这种资本的“热钱”自然容易造成新品牌的高估值。

以目前星巴克为例,目前总市值为1308亿美元,按照全球约33000家门店来算,单店估值约2500多万人民币,而Manner、M stand等单店估值却近亿,几乎为星巴克的3-4倍。

然而高估值的泡沫不只出现在新咖啡品牌,现在有太多的消费品估值非常高,比如新晋网红“墨茉点心局”亦或是新茶饮品牌“喜茶”。很多属于A轮,A+轮的阶段,但是已经拿到C轮、D轮的估值。

从以往经验来看,在一级市场过热的“新消费”资本投资,到了二级市场的估值最终还是回归理性,最终盈利为王。例如,今年也已有不少新消费品牌折戟,Popmart、海底捞市值相对最高点减去大半,奈雪的茶破发.....

对于新咖啡品牌而言,这样的高估值固然让人乍舌,但泡沫只意味价值虚高,并不意味无价值。必须要承认,新咖啡品牌的估值泡沫有待撇去,但依旧看好它们未来的发展。只不过,这些品牌更需要注意的是,资本的介入,更容易使新品牌非理性扩张,而瑞幸是很好的前车之鉴,新品牌们要沉住气。

而对于个人投资者而言,别被“新消费”过热概念的裹挟,但也别被泡沫遮住价值本质,要相信好的商业模式以及好的品牌终将闪闪发光。

消费大热之下,不管是Manner、Seesaw、M Stand,按估值计算,单店价值都近亿元人民币。资本虎视眈眈,新咖啡品牌也来势汹汹,赛道也愈发拥挤,我们来围绕两个问题去阐述:

1.新品牌的商业策略如何?竞争力怎样?谁会是下一个“星巴克”?

2.资本对这些新品牌的投资逻辑是怎样的?如此高的估值究竟有没有泡沫?

向左是精简

毫无疑问,拥有近59%市场份额的星巴克是中国咖啡行业当之无愧的老大。1999年,欧美系咖啡店代表品牌星巴克在中国开设门店,消费者开始关注咖啡店的社交体验。

而近年,新咖啡品牌率先走出了创新的“O2O互联网模式”,即通过“线上下单”走“小店”精简策略 + 主打“性价比”的进阶体验,其典型品牌便是瑞幸和Manner。

比起星巴克打造的第三空间(70-80平米),意在提升“社交、商务”场景饮用咖啡的“慢”体验,“快咖”品牌走“即买即走”的小型门店(5-10平米),成为了上班族首选。并且,在价格上比起星巴克动不动35-40元一杯的高价,其快咖主打20左右均价的高性价比,分化出一条与星巴克等国外品牌的差异化定位。

如果说星巴克最大的槽点是“又贵又不好喝”,瑞幸和Manner就是通过更低的价格提供同品质甚至更优的产品品质来打败它,目前它们已占据高性价比咖啡市场。

不仅如此,“小店模式”+“性价比”的优势还体现在扩张速度上。“小店”更利于复制,跑得更快。并且,目前从数据上看,一二线咖啡市场略显饱和,下一咖啡主战场便是下沉市场,而瑞幸和Manner具备“性价比”的价格在下沉市场更具备优势,而一线和新一线城市虽然是星巴克等国外大型咖啡品牌主要集聚地,但它们的“高价”在这些低线城市略显尴尬。

除此之外,这类“快咖小店”品牌的优势在财务数据上也十分能够说明。

第一个体现在“低成本”,比起星巴克的通过“APP+交付门店”使线下门店的职能被弱化,瑞幸和Manner通过“外卖+自提”,“线上+线下”降低咖啡对线下门店的依赖,降低门店面积,节省租金、人员成本。

第二个体现在“高盈利”。相比较海外品牌的“大店模式”,“小而美”的单店盈利能力更强,以更小的门店面积创造更高效率的坪效。以Manner这样的“小店模式”为例,其月均坪效为2万-3万元每平米,为星巴克的0.4万-0.6万元的5倍左右,且在Manner不具备星巴克那样的连锁优势的前提下,其月均利润为17%,已超星巴克14.8%。从投资回报期看,Manner的6-9个月也远低于大店模式的17-24个月的回报期。

向右是精品

如果说向左是走更“精简”的性价比路线,那么星巴克向右则是Seesaw、M stand为代表,走更“精品化”的路线。创意精品,走的不再是瑞幸和Manner的性价比路线,其经典咖啡价格和星巴克差不多,而当季创意饮品的价格甚至更高,一般在42元-48元之间。

从这个中国咖啡市场进阶路径来看,中国消费者在最开始经历了80年代的“速溶咖啡”时期,接着被星巴克“第三空间”以及便利店咖啡的“便利性”教育,而如今Seesaw以及M stand这类强调咖啡的高品质,主打精品咖啡理念、重门店体验的新品牌,使消费者逐步形成了对于产品品质化+体验品质化的进阶需求。

“产品品质化”和“体验品质化”是如何体现的呢?

成立于2012年的Seesaw在上海愚园路静安设计中心开了首店,其现代简约的空间设计风格,以及一系列手冲精品咖啡,奠定了创意空间设计+精品咖啡产品的自身要素。它的咖啡理念更中国化,比起星巴克重烘焙,带有强烈和焦苦的刺激感,Seesaw创导中浅烘焙,创造出中国人喜欢的平衡轻盈的咖啡味。独特的咖啡文化传播、门店创意体验以及产品口味是区别于星巴克的核心壁垒。

而M stand从2017年在上海建国西路开出第一家极具特色的工业风咖啡门店后,打磨数年,定位为“更好的咖啡和更时尚的社交空间”,吸引了大批25-45岁的都市青年,其最大的特色在于区别于标准化、商务化的传统咖啡第三空间,创造了“一店一设计”的工业风和极简风的第三空间2.0,其“千人千面”也刺激年轻人的大脑和新鲜感,成为他们的“打卡胜地”。

而这些精品化咖啡品牌的优势明显体现在消费者的好感度和喜爱度上。

从德勤,穆棉资本发行的《中国现磨咖啡行业白皮书》中显示,消费者对于主打品质连锁咖啡品牌好评最高,在新一线、二线城市,Seesaw,%Arabica等的平均评分分别为3.8分,4分,远高于如星巴克,Costa,太平洋等大型综合连锁咖啡品牌的3.4分、3.5分。同时,它们更具备“网红性质”,其热度为47%,也远高于星巴克等传统咖啡品牌的10%。

谁是下一个“中国星巴克”?

如果说星巴克将“咖啡饮品化”收割了第一波中国用户,那么新咖啡品牌们更是借鉴新茶饮,口味走“奶茶化”策略。例如瑞幸研发的生椰拿铁等爆款,Seesaw的品牌更是创新出“冷萃+果汁+奶盖”,“好喝”、“新颖”的咖啡饮品更迎合了中国年轻消费者的味蕾。

还有,从星巴克一贯在供应链的优势上看,新品牌与之的差距也在不断缩小。以瑞幸品牌为例,其在咖啡豆的原材料端把控与全球知名龙头供应商合作,甚至部分供应商与星巴克品牌高度重合。还有强大的智能管理体系贯穿公司运营的各个环节,技术能力为店铺运营管理提供支持。

目前,市场一半以上的份额均由星巴克占领,但中国咖啡品牌在近年不断提高渗透率。瑞幸、Manner、Seesaw、M stand等中国新咖啡品牌对年轻新人群进行的一系列可行性创新,对咖啡产业进行升级。在未来,将有信心进一步占领星巴克等国外连锁品牌的份额,并且在充分连锁化后,比肩星巴克的展望也是可期的。

但问题是,谁更有可能成为下一个“中国星巴克”呢?

中国年轻人需要自己的咖啡品牌,也许能从现在以及未来的年轻消费者对于咖啡的需求里得到一些启示。

首先,自瑞幸暴雷以后,会有很多人归咎于“没有那么多中国人爱喝咖啡”。但实际上,瑞幸的功劳在于,用补贴烧钱培养出新咖啡用户,同时培养出不少用户对咖啡“粘性”和“复购率”。

我们来看一个最新的一个数据,从第一财经商业数据的《2021年青年咖啡生活消费趋势洞察》中显示,在具有咖啡消费行为的人中,超六成消费者每周会饮用3杯及以上咖啡。并且,在短短十几年间,咖啡已经渗入一二线城市居民的日常生活,其人均咖啡消费量已与成熟咖啡市场相当。

图:《2021年青年咖啡生活消费趋势洞察》

这可以充分说明,虽然咖啡是舶来品,但中国消费者,尤其是年轻消费者而言,对于咖啡的需求是可以通过良好的“市场教育”进行培育的。目前的中国咖啡市场是属于典型的“供应”带动“消费”。

而根据目前那些在一二线城市,更成熟的咖啡用户进行推演,未来咖啡在整个中国大陆可以是大众的,日常的。他们喝咖啡目的将呈现多样化,注重功能性需求,同时需要性价比和品质兼具。

从这关键点上看,目前价格偏“中端”,主打性价比“快咖”品牌,如瑞幸、Manner更符合这样的消费者需求特性。它们比起便利店、快餐店的咖啡更“品质化”且SKU选择相对更多,但比起精品咖啡,其价格更加日常,能够吸引更多用户购买和重复购买。

不仅如此,从供应端上看,这些中端的快咖品牌,其连锁化速度相对较快。除了发展多年的星巴克,太平洋咖啡等传统大型咖啡品牌,均价在中端的15-25元的“快咖”如瑞幸,Manner目前也是发展最快的店,门店数量更多,在规模上已经有先发优势,而M stand 和代数学家等精品咖啡代表,则稍许落后。

这也符合在消费品市场里“连锁为王”的套路。易复制的高标准、高盈利才是最终出路。“快”咖啡的快速扩张以及高坪效更符合这样的预期,同时性价比的特性相比精品咖啡做下沉扩张更加顺利。

因而,我们也能从消费者场景上看未来的竞争格局:中端的“性价比”快咖更符合多数的消费者需求变化,将成为消费者刚需的咖啡饮品,其主要对手还是快餐店、便利店的咖啡品牌,它们能够竞争“日常的基本款”,而Seesaw和M stand咖啡品牌虽喜爱度最高,但购买频率较低,为更小众、高端的人群服务。

为挤入赛道,品牌估值“泡沫”成必然

咖啡作为千亿赛道,正在进入一个高速发展的阶段,2018年中国人均咖啡消费量6.2杯,预计到2023年中国人均咖啡消费量约为10.8杯。目前咖啡行业也在经历着重构,比起新茶饮产品选择越来越同质化,新咖啡品牌的定位相对分明,更具备品牌调性,行业发展可能会更加健康。

中国咖啡赛道未来发展路径足够清晰,有融资机会的优质咖啡品牌所剩无几,这才造成了2021年这样的咖啡资本元年。

例如,龙珠资本和字节跳动对Manner的疯狂争抢,SeesawA+轮额度不多,最后只释放给喜茶和老股东。M stand在B轮本来只预留2500万美元,结果多家资本争先抢后,变成了近5亿融资金额。

资本们为挤入好的赛道,争相押宝各大“中国星巴克”候选人,这也是他们主要的投资逻辑,然而,这种资本的“热钱”自然容易造成新品牌的高估值。

以目前星巴克为例,目前总市值为1308亿美元,按照全球约33000家门店来算,单店估值约2500多万人民币,而Manner、M stand等单店估值却近亿,几乎为星巴克的3-4倍。

然而高估值的泡沫不只出现在新咖啡品牌,现在有太多的消费品估值非常高,比如新晋网红“墨茉点心局”亦或是新茶饮品牌“喜茶”。很多属于A轮,A+轮的阶段,但是已经拿到C轮、D轮的估值。

从以往经验来看,在一级市场过热的“新消费”资本投资,到了二级市场的估值最终还是回归理性,最终盈利为王。例如,今年也已有不少新消费品牌折戟,Popmart、海底捞市值相对最高点减去大半,奈雪的茶破发.....

对于新咖啡品牌而言,这样的高估值固然让人乍舌,但泡沫只意味价值虚高,并不意味无价值。必须要承认,新咖啡品牌的估值泡沫有待撇去,但依旧看好它们未来的发展。只不过,这些品牌更需要注意的是,资本的介入,更容易使新品牌非理性扩张,而瑞幸是很好的前车之鉴,新品牌们要沉住气。

而对于个人投资者而言,别被“新消费”过热概念的裹挟,但也别被泡沫遮住价值本质,要相信好的商业模式以及好的品牌终将闪闪发光。

标签: 单店 过亿 咖啡品牌 杯中泡沫