即饮咖啡的卡位战

在咖啡这门生意上,瑞幸用自己跌宕起伏的发展向市场讲了一个好故事。

今年夏天生椰拿铁的强势出圈让消费者们还没来得及从“瑞幸财务造假大骗子”里回过神,转眼市场上已经是一片“生椰拿铁yyds”的欢呼。

中国的咖啡市场到底有没有瑞幸说的万亿级别我们无从探究,但是可以看到,中国咖啡赛道正在吸引越来越多的玩家:现制茶饮品牌奈雪的茶宣布增加咖啡产品,传统巨头麦当劳、肯德基、星巴克继续升级原有咖啡布局,网红茶颜悦色和三顿半跨界合作咖啡饮品。

在这个群雄逐鹿的红海市场下,一个咖啡的细分类也在悄悄崛起——即饮咖啡。

根据2019年中国饮料市场现状发展及前景分析,我国即饮咖啡占饮料行业销售额比重仅为1.84%,但是增速惊人,达到了14.6%,仅次于能量饮料。

根据益普索即饮咖啡创新趋势报告显示,2020年即饮咖啡渗透率增长指数为143,其中即饮黑咖增长最明显,增长指数达到了207。

即饮咖啡的马太效应

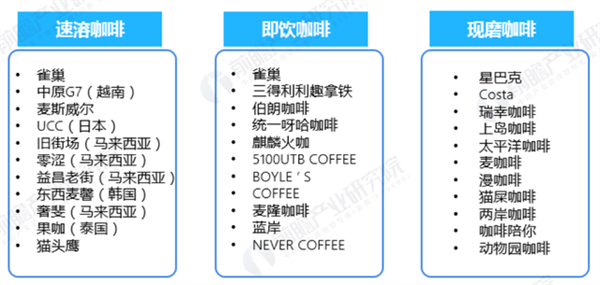

国内咖啡市场可以分为三大类:速溶咖啡、现磨咖啡和即饮咖啡。

其中速溶咖啡是毋庸置疑的王者,占据了70%以上的市场,相比之下,即饮咖啡的市场份额仅有10%。

但是无论是速溶还是即饮咖啡,雀巢都是毫无疑问的头部企业。

12年前,雀巢开始在中国开展即饮咖啡业务,根据前瞻研究院数据显示,2020年,中国即饮咖啡市场中,雀巢以42.6%的市场份额,稳居第一。

虽然与成熟的咖啡市场相比,中国即使有着人口红利,目前也仍然算不上咖啡消费大国,但目前中国却是雀巢即饮咖啡的最大市场,

对于中国消费者,像咖啡这样的“舶来品”要大规模铺开市场是需要进行大量的消费者教育投入的。

而即饮咖啡相比于现磨和速溶咖啡来说,更像咖啡味风味饮料,对于一些没有咖啡饮用习惯的客户来说,这很容易成为他们购物时顺手带走的“第一杯咖啡”。

根据凯度消费者指数报告显示,随着疫情缓和,户外即饮咖啡消费场景已经恢复至去年同期水平,而便利店仍然是即饮咖啡最重要的购买渠道。

结合消费时间,凯度将户外咖啡消费场景分为早上通勤、午后休闲、和整日工作陪伴。

可以看出即饮咖啡的主要消费对象是年轻白领,而对于这些工作忙碌的消费者来说,即饮咖啡比现磨咖啡更容易获得,加班时候随手想买一杯咖啡,公司楼下便利店无疑是比去一趟现磨咖啡店更方便的选择。

因此对于雀巢来说,便利店、小超市是即其饮咖啡拓展渠道的重要目标。

口味创新是雀巢应对市场多样化竞争的另一重点布局。

80年代雀巢刚刚进入中国市场的时候,凭借一句“味道好极了”迅速打开市场,在口味方面,雀巢是有先发优势的。

今年春天,雀巢咖啡推出了丝滑拿铁新品——春日限定舒芙蕾拿铁,这是雀巢撬动新消费人群走出的新一步。

雀巢咖啡的新战略是否有效呢?根据雀巢发布的2020年财务报表可以看出,2020年雀巢在大中华地区的整体市场处于下滑状态,但是咖啡业务实现了高个位数增长,这受益于疫情期间线上电商平台的强劲增速。

巨头扎堆即饮咖啡市场

瑞幸燃烧自己的20亿为中国咖啡市场进行了一次消费者教育,通过中美日咖啡消耗量对比发现,我国咖啡市场近十年年复合增长率为15%,美国和日本分别只有2%和1%。

中国咖啡市场的巨大潜力吸引了各大商家,我国速溶、即饮和现磨咖啡的赛道都面临重新布局的可能性。

目前速溶咖啡的赛道以雀巢为首,G7,麦斯威尔,UCC等品牌紧随其后;即饮咖啡的领头人依然是雀巢,其他竞争者分别有三得利利趣拿铁,伯朗咖啡等;现磨咖啡则是形成了以星巴克为首,Costa、瑞幸、上岛、太平洋多足鼎立的格局。

咖啡赛道的新兴参与者既包括传统食品饮料巨头如可口可乐、百事可乐、康师傅、统一等,也包括新兴咖啡品牌Manner、三顿半、永璞、隅田川等。而即饮咖啡因其低门槛、便携性、渠道多样的特点,成为了各大品牌拼杀的红海。

即饮咖啡蓬勃发展的背后反映出的是逐渐成为市场主力消费群体的年轻人饮食观念的改变。

轻食、低糖、零脂是这几年新消费躲不开的热点,消费者对于传统高糖饮料的回避给即饮咖啡提供了发展空间。

便携性是年轻人选择即饮咖啡的另一个理由,相比于现磨咖啡,“不泼洒、不烫嘴”的即饮咖啡,能够更好地适应年轻人随时随地喝咖啡的需求。

虽然雀巢在即饮咖啡市场上占据了绝对优势,但并不意味着它就可以高枕无忧了,2020年,三得利、星巴克的即饮咖啡市场份额已经升至7%和5.3%,百事可乐推出可乐咖啡饮料,咖啡因含量是普通百事可乐的两倍。

可口可乐则“两路包抄”,一方面推出自主研发的Coca-Cola Plus Coffee,另一方面收购了Costa后也推出即饮咖啡产品。

除了国际食品饮料巨头纷纷加入即饮咖啡赛道,国内的优秀“选手”也跃跃欲试。

农夫山泉以碳酸咖啡“炭仌”作为其进军即饮咖啡的首款产品,为了保留来自埃塞俄比亚和巴西的原产咖啡豆风味,农夫山泉选择自烘自萃。

五个月后农夫山泉趁热打铁,相继推出了低糖、无蔗糖拿铁和无糖黑咖,完美回应了年轻消费者健康、控糖的需求,突出了其小众咖啡豆本身的味道。

伊利、蒙牛等奶制品巨头选择从自己的优势出发,以优质奶源拿铁作为切入点,伊利的圣瑞思咖啡卖点在于100%阿拉比卡豆和100%新西兰奶源,有醇香拿铁和太妃焦糖两种口味供选择。

蒙牛的冷萃咖啡拿铁则抓住了近年来兴起的冷萃风潮,采用德国冷萃技术搭配原生牛乳,目标客户群体是“追求精致生活的白领”。

考虑到雀巢在即饮咖啡市场上的绝对优势,短时间内雀巢的主导地位还难以被改变。

相对于精品咖啡,雀巢在即饮咖啡市场上走的是一条“农村包围城市”的路线,从遍布全国的零售终端入手,对三四线城市市场发力。

目前雀巢咖啡在大卖场、超市的渗透率较高,接下来或将持续发力电商平台和线下小店。

即饮咖啡需要开启增量场

对于消费者来说,更多竞争者入场无疑是一件好事,消费者多样化的需求能够得到满足,甚至能够被创造出新的需求。

为了将更多元化口味的消费者吸引进咖啡消费群体中,生产商们开始在咖啡里加入更多风味。

橙子味的RISE血橙氮气冷翠、柠檬味的Upfruit 柠檬气泡冷翠、酸奶品牌Smári将冰岛酸奶和咖啡融合,推出冰岛高蛋白咖啡饮品,每份产品含有10g蛋白质和125g以上的咖啡因。

以CUP-O Protein为代表的胶原蛋白咖啡和STOK蛋白质咖啡也因为其功能性添加受到了健身人士和网络红人的追捧。

将牛奶换成植物蛋白也受到了素食主义者以及乳糖不耐咖啡爱好者的欢迎,各种高品质豆奶、杏仁奶、椰奶成为了牛奶的优选替代,是功能性消费者们公认的健康饮品。

这些产品,消费者们会买单吗?从数据上来看,答案是肯定的。

根据IPSOS调研显示,45%的消费者要求更优质的奶源,44%的消费者期待更高品质的咖啡豆,25%的消费者希望即饮咖啡能够兼具功能性,比如增肌、减脂、健康、美容等等。

为了回应消费者的需求,即饮咖啡从原料到健康功效全方位升级,这也意味着国内即饮咖啡正在走向高端化。

两年前即饮咖啡的价格大多在4-6元,产品包装大多为塑料瓶,口味也比较单一,现在市场上的即饮咖啡从产品包装到口味功能都发生了全方位的升级,包装以铝罐、玻璃罐居多,设计也更为精致,当然价格也普遍上升到了15-20元的区间。

咖啡这门好生意自然也吸引到了资本的关注,今年7月,Seesaw咖啡、M Stand咖啡和SECRE咖啡先后获得了超亿元的融资,腾讯、字节跳动这类敏锐的互联网企业也闻风而动。

即饮咖啡作为我国咖啡三大类中规模最小的那一类,伴随着速溶咖啡市场的壮大却始终发展缓慢,目前即饮咖啡也迎来了新的发展机遇,各路资本的品牌都想在这个市场占得先机。

要想获得市场,了解市场是非常重要的一步,千禧一代将成为即饮咖啡市场上最重要的消费力量。

因此年轻化、高端化、个性化必然是即饮咖啡未来需要不断探索的方向。

标签: 即饮咖啡 卡位战